信贷大数据,金融科技助力信贷危险办理

1. 数据来历: 银行本身数据:包含客户在银行内的买卖流水、薪酬代发、理财购买、按揭借款等数据。 政务数据:如税务、社保、公积金数据等,这些数据一般由政府敞开,用于支撑信贷产品,例如江苏银行的“税E融”。

2. 信贷产品: 公积金贷、社保贷、工薪贷、POS贷和税易贷等是常见的根据大数据的信贷产品。

3. 使用场n 客户准入:使用大数据剖析,银行能够更快速地评价客户的信誉情况,决议是否发放借款。 贷后预警:经过大数据剖析,银行能够及时发现潜在的信贷危险,提早采纳办法。 客户丢失剖析:经过大数据剖析,银行能够了解客户丢失的原因,并采纳办法款留客户。 借款催收:使用大数据剖析,银行能够更有效地进行借款催收。

4. 技能手法: 大模型信贷帮手:例如华夏银行建造的大模型信贷帮手,包含陈述内容智能生成、批阅智能辅佐、智能决议计划等功能,为客户供给一站式信贷智能辅佐服务。 风控模型:经过大数据风控模型,银行能够更精准地辨认和评价信贷危险。

5. 事例使用: 恒丰银行:根据大数据技能建立了信誉危险预警系统,以加强线上信贷业务的危险防控。 工商银行:经过大数据技能优化贷前、贷中、贷后全流程,进步信贷业务功率。

总归,信贷大数据在银行中的使用不只进步了信贷业务的功率,还明显增强了危险控制才能,为客户供给了愈加个性化和高效的金融服务。

信贷大数据:金融科技助力信贷危险办理

跟着金融科技的飞速发展,大数据技能在信贷范畴的使用日益广泛。信贷大数据不只为金融机构供给了全新的危险办理手法,也为宽广顾客带来了愈加快捷的信贷服务。本文将讨论信贷大数据的使用及其对信贷危险办理的影响。

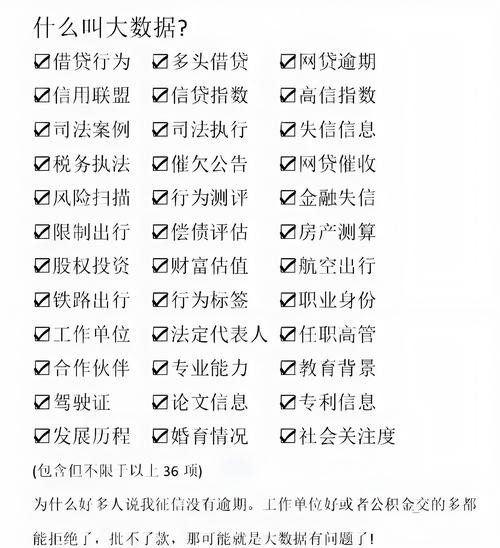

一、信贷大数据概述

信贷大数据是指金融机构在信贷业务过程中堆集的海量数据,包含借款人的个人信息、信誉记载、买卖记载、交际网络数据等。这些数据经过大数据技能进行处理和剖析,为金融机构供给决议计划支撑。

二、信贷大数据在危险办理中的使用

1. 信誉危险评价

信贷大数据能够协助金融机构更全面地了解借款人的信誉情况,经过剖析借款人的前史信誉记载、还款才能、信誉危险等要素,对借款人进行信誉评级,然后下降信贷危险。

2. 危险预警

金融机构能够使用信贷大数据对借款人的行为进行实时监控,一旦发现异常情况,如逾期、诈骗等,当即宣布危险预警,及时采纳办法下降危险。

3. 个性化营销

信贷大数据能够协助金融机构了解借款人的需求和偏好,然后完成个性化营销,进步客户满意度。

三、信贷大数据的优势

1. 进步信贷批阅功率

信贷大数据的使用能够简化信贷批阅流程,完成自动化批阅,进步批阅功率。

2. 下降信贷危险

经过剖析信贷大数据,金融机构能够更精确地评价借款人的信誉危险,下降信贷危险。

3. 进步客户满意度

信贷大数据的使用能够协助金融机构更好地了解客户需求,供给愈加个性化的服务,进步客户满意度。

四、信贷大数据的应战

1. 数据安全与隐私维护

信贷大数据触及很多个人隐私信息,怎么保证数据安全与隐私维护成为一大应战。

2. 数据质量与精确性信贷大数据的质量和精确性直接影响到危险办理的有效性,怎么保证数据质量成为关键问题。

3. 技能与人才储藏

信贷大数据的使用需求强壮的技能支撑和专业人才,金融机构需求加大投入,进步本身的技能与人才储藏。

信贷大数据在金融范畴的使用具有宽广的远景,它不只有助于金融机构进步危险办理水平,也为宽广顾客带来了愈加快捷的信贷服务。信贷大数据的使用也面临着许多应战,金融机构需求不断探究和立异,以保证信贷大数据的健康发展。